–ó–į–ī–į—á–ł –Ņ–ĺ —É–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł—é —Ä–ł—Ā–ļ–į–ľ–ł. –ß–į—Ā—ā—Ć 07

–Ē–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –ī–≤—É—Ö –į–ļ—ā–ł–≤–ĺ–≤ –∑–į 8 –Ņ–Ķ—Ä–ł–ĺ–ī–ĺ–≤ –Ņ—Ä–Ķ–ī—Ā—ā–į–≤–Ľ–Ķ–Ĺ–į –≤ —ā–į–Ī–Ľ–ł—Ü–Ķ:

| –ü–Ķ—Ä–ł–ĺ–ī—č | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| –Ē–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –į–ļ—ā–ł–≤–į –• | 10 | 14 | 10 | 8 | -5 | -3 | 3 | 7 |

| –Ē–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –į–ļ—ā–ł–≤–į –£ | 14 | 18 | 13 | 10 | -2 | -7 | -2 | 10 |

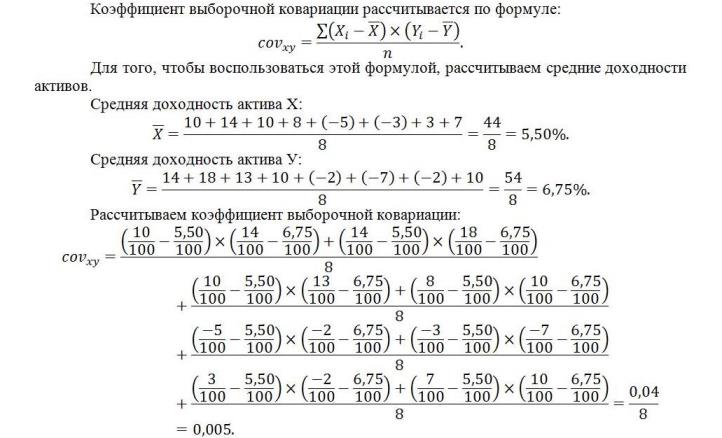

–ě–Ņ—Ä–Ķ–ī–Ķ–Ľ–ł—ā—Ć –ļ–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā –≤—č–Ī–ĺ—Ä–ĺ—á–Ĺ–ĺ–Ļ –ļ–ĺ–≤–į—Ä–ł–į—Ü–ł–ł –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā–Ķ–Ļ –į–ļ—ā–ł–≤–ĺ–≤.

–†–Ķ—ą–Ķ–Ĺ–ł–Ķ:

–ö–ĺ–≤–į—Ä–ł–į—Ü–ł—Ź –Ĺ–Ķ—Ā–Ķ—ā —ā–ĺ—ā –∂–Ķ —Ā–ľ—č—Ā–Ľ, —á—ā–ĺ –ł –ļ–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā –ļ–ĺ—Ä—Ä–Ķ–Ľ—Ź—Ü–ł–ł: –ĺ–Ĺ–į –Ņ–ĺ–ļ–į–∑—č–≤–į–Ķ—ā, –Ķ—Ā—ā—Ć –Ľ–ł –Ľ–ł–Ĺ–Ķ–Ļ–Ĺ–į—Ź –≤–∑–į–ł–ľ–ĺ—Ā–≤—Ź–∑—Ć –ľ–Ķ–∂–ī—É –ī–≤—É–ľ—Ź —Ā–Ľ—É—á–į–Ļ–Ĺ—č–ľ–ł –≤–Ķ–Ľ–ł—á–ł–Ĺ–į–ľ–ł, –ł –ľ–ĺ–∂–Ķ—ā —Ä–į—Ā—Ā–ľ–į—ā—Ä–ł–≤–į—ā—Ć—Ā—Ź –ļ–į–ļ ¬ę–ī–≤—É–ľ–Ķ—Ä–Ĺ–į—Ź –ī–ł—Ā–Ņ–Ķ—Ä—Ā–ł—Ź¬Ľ. –ě–ī–Ĺ–į–ļ–ĺ, –≤ –ĺ—ā–Ľ–ł—á–ł–Ķ –ĺ—ā –ļ–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā–į –ļ–ĺ—Ä—Ä–Ķ–Ľ—Ź—Ü–ł–ł, –ļ–ĺ—ā–ĺ—Ä—č–Ļ –ľ–Ķ–Ĺ—Ź–Ķ—ā—Ā—Ź –ĺ—ā -1 –ī–ĺ 1, –ļ–ĺ–≤–į—Ä–ł–į—Ü–ł—Ź –Ĺ–Ķ –ł–Ĺ–≤–į—Ä–ł–į–Ĺ—ā–Ĺ–į –ĺ—ā–Ĺ–ĺ—Ā–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –ľ–į—Ā—ą—ā–į–Ī–į, —ā.–Ķ. –∑–į–≤–ł—Ā–ł—ā –Ķ–ī–ł–Ĺ–ł—Ü—č –ł–∑–ľ–Ķ—Ä–Ķ–Ĺ–ł—Ź –ł –ľ–į—Ā—ą—ā–į–Ī–į —Ā–Ľ—É—á–į–Ļ–Ĺ—č—Ö –≤–Ķ–Ľ–ł—á–ł–Ĺ. –ó–Ĺ–į–ļ –ļ–ĺ–≤–į—Ä–ł–į—Ü–ł–ł —É–ļ–į–∑—č–≤–į–Ķ—ā –Ĺ–į –≤–ł–ī –Ľ–ł–Ĺ–Ķ–Ļ–Ĺ–ĺ–Ļ —Ā–≤—Ź–∑–ł –ľ–Ķ–∂–ī—É —Ä–į—Ā—Ā–ľ–į—ā—Ä–ł–≤–į–Ķ–ľ—č–ľ–ł –≤–Ķ–Ľ–ł—á–ł–Ĺ–į–ľ–ł: –Ķ—Ā–Ľ–ł –ĺ–Ĺ–į > 0 ‚Äď —ć—ā–ĺ –ĺ–∑–Ĺ–į—á–į–Ķ—ā –Ņ—Ä—Ź–ľ—É—é —Ā–≤—Ź–∑—Ć (–Ņ—Ä–ł —Ä–ĺ—Ā—ā–Ķ –ĺ–ī–Ĺ–ĺ–Ļ –≤–Ķ–Ľ–ł—á–ł–Ĺ—č —Ä–į—Ā—ā–Ķ—ā –ł –ī—Ä—É–≥–į—Ź), –ļ–ĺ–≤–į—Ä–ł–į—Ü–ł—Ź < 0 —É–ļ–į–∑—č–≤–į–Ķ—ā –Ĺ–į –ĺ–Ī—Ä–į—ā–Ĺ—É—é —Ā–≤—Ź–∑—Ć. –ü—Ä–ł –ļ–ĺ–≤–į—Ä–ł–į—Ü–ł–ł = 0 –Ľ–ł–Ĺ–Ķ–Ļ–Ĺ–į—Ź —Ā–≤—Ź–∑—Ć –ľ–Ķ–∂–ī—É –Ņ–Ķ—Ä–Ķ–ľ–Ķ–Ĺ–Ĺ—č–ľ–ł –ĺ—ā—Ā—É—ā—Ā—ā–≤—É–Ķ—ā.

–ě–Ī–Ĺ–ĺ–≤–ł—ā—Ć

S=(r-r_f)/ŌÉ,

–≥–ī–Ķ r ‚Äď –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –ĺ—Ü–Ķ–Ĺ–ł–≤–į–Ķ–ľ–ĺ–≥–ĺ –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ź;

r_f ‚Äď –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –Ī–Ķ–∑—Ä–ł—Ā–ļ–ĺ–≤–ĺ–≥–ĺ –≤–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź (–ļ–į–ļ –Ņ—Ä–į–≤–ł–Ľ–ĺ, –Ī–Ķ—Ä—Ď—ā—Ā—Ź –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –Ņ–ĺ –≥–ĺ—Ā—É–ī–į—Ä—Ā—ā–≤–Ķ–Ĺ–Ĺ—č–ľ –ĺ–Ī–Ľ–ł–≥–į—Ü–ł—Ź–ľ –ł–Ľ–ł –Ņ–ĺ –Ī–į–Ĺ–ļ–ĺ–≤—Ā–ļ–ĺ–ľ—É –ī–Ķ–Ņ–ĺ–∑–ł—ā—É);

ŌÉ ‚Äď —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ–ĺ–Ķ –ĺ—ā–ļ–Ľ–ĺ–Ĺ–Ķ–Ĺ–ł–Ķ –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā–ł –ĺ—Ü–Ķ–Ĺ–ł–≤–į–Ķ–ľ–ĺ–≥–ĺ –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ź.

–†–į–∑–Ĺ–ĺ—Ā—ā—Ć r-r_f –Ņ—Ä–Ķ–ī—Ā—ā–į–≤–Ľ—Ź–Ķ—ā —Ā–ĺ–Ī–ĺ–Ļ –Ņ—Ä–Ķ–ľ–ł—é –∑–į —Ä–ł—Ā–ļ –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ä–ĺ–≤–į–Ĺ–ł—Ź.

–ě—Ā—É—Č–Ķ—Ā—ā–≤–Ľ—Ź–Ķ–ľ —Ä–į—Ā—á–Ķ—ā:

S_–ź=(20-5)/25=0,600;

S_–í=(30-5)/40=0,625.

–ö–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā –®–į—Ä–Ņ–į –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É–Ķ—ā—Ā—Ź –ī–Ľ—Ź –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł—Ź —ā–ĺ–≥–ĺ, –Ĺ–į—Ā–ļ–ĺ–Ľ—Ć–ļ–ĺ —Ö–ĺ—Ä–ĺ—ą–ĺ –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –į–ļ—ā–ł–≤–į –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–ł—Ä—É–Ķ—ā –Ņ—Ä–ł–Ĺ–ł–ľ–į–Ķ–ľ—č–Ļ –ł–Ĺ–≤–Ķ—Ā—ā–ĺ—Ä–ĺ–ľ —Ä–ł—Ā–ļ. –í –ī–į–Ĺ–Ĺ–ĺ–ľ —Ā–Ľ—É—á–į–Ķ –Ľ—É—á—ą–Ķ –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ä–ĺ–≤–į—ā—Ć –≤ –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ć –í, –Ņ–ĺ—Ā–ļ–ĺ–Ľ—Ć–ļ—É –≤ –ī–į–Ĺ–Ĺ–ĺ–ľ —Ā–Ľ—É—á–į–Ķ –ļ–į–∂–ī—č–Ļ –Ņ—Ä–ĺ—Ü–Ķ–Ĺ—ā —Ä–ł—Ā–ļ–į –≤ –Ī–ĺ–Ľ—Ć—ą–Ķ–Ļ —Ā—ā–Ķ–Ņ–Ķ–Ĺ–ł –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–ł—Ä—É–Ķ—ā—Ā—Ź –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć—é –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ź.

–ß–Ķ–ľ—É —Ä–į–≤–Ĺ–į –ĺ–∂–ł–ī–į–Ķ–ľ–į—Ź –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ź?

–ß–Ķ–ľ—É —Ä–į–≤–Ķ–Ĺ –ļ–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā –ļ–ĺ–≤–į—Ä–ł–į—Ü–ł–ł —ć—ā–ł—Ö –ī–≤—É—Ö –į–ļ—ā–ł–≤–ĺ–≤?

–ß–Ķ–ľ—É —Ä–į–≤–Ķ–Ĺ —Ä–ł—Ā–ļ –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ź?

–ü–Ķ—Ä–Ķ–Ļ—ā–ł –ļ –ī–Ķ–ľ–ĺ–Ĺ—Ā—ā—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ –≤–Ķ—Ä—Ā–ł–ł —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –∑–į–ī–į—á–ł

–ü–Ķ—Ä–Ķ–Ļ—ā–ł –ļ –ī–Ķ–ľ–ĺ–Ĺ—Ā—ā—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ –≤–Ķ—Ä—Ā–ł–ł —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –∑–į–ī–į—á–ł

–†–Ķ—ą–Ķ–Ĺ–ł–Ķ –ī–į–Ĺ–Ĺ–ĺ–Ļ –∑–į–ī–į—á–ł –≤–ļ–Ľ—é—á–į–Ķ—ā —Ą–į–Ļ–Ľ –≤ —Ą–ĺ—Ä–ľ–į—ā–Ķ Excel.

–ü–Ķ—Ä–Ķ–Ļ—ā–ł –ļ –ī–Ķ–ľ–ĺ–Ĺ—Ā—ā—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ –≤–Ķ—Ä—Ā–ł–ł —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –∑–į–ī–į—á–ł

–†–Ķ—ą–Ķ–Ĺ–ł–Ķ –ī–į–Ĺ–Ĺ–ĺ–Ļ –∑–į–ī–į—á–ł –≤–ļ–Ľ—é—á–į–Ķ—ā —Ą–į–Ļ–Ľ –≤ —Ą–ĺ—Ä–ľ–į—ā–Ķ Excel.

–ü–Ķ—Ä–Ķ–Ļ—ā–ł –ļ –ī–Ķ–ľ–ĺ–Ĺ—Ā—ā—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ –≤–Ķ—Ä—Ā–ł–ł —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –∑–į–ī–į—á–ł

–ü–Ķ—Ä–Ķ–Ļ—ā–ł –ļ –ī–Ķ–ľ–ĺ–Ĺ—Ā—ā—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–Ļ –≤–Ķ—Ä—Ā–ł–ł —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –∑–į–ī–į—á–ł

–ź–ļ—Ü–ł–ł –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–í¬Ľ –ł–ľ–Ķ—é—ā —Ā—Ä–Ķ–ī–Ĺ–Ķ–≥–ĺ–ī–ĺ–≤—É—é –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć –≤ —Ä–į–∑–ľ–Ķ—Ä–Ķ 11,1% –ł —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ–ĺ–Ķ –ĺ—ā–ļ–Ľ–ĺ–Ĺ–Ķ–Ĺ–ł–Ķ 19,1%.

–ė—Ā–Ņ–ĺ–Ľ—Ć–∑—É—Ź –ļ–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā –≤–į—Ä–ł–į—Ü–ł–ł, –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–ł—ā–Ķ —Ā—ā–Ķ–Ņ–Ķ–Ĺ—Ć —Ä–ł—Ā–ļ–ĺ–≤–į–Ĺ–Ĺ–ĺ—Ā—ā–ł –ī–į–Ĺ–Ĺ—č—Ö –į–ļ—Ü–ł–Ļ –ł –ļ–į–ļ–ĺ–Ļ –į–ļ—Ü–ł–ł –ł–Ĺ–≤–Ķ—Ā—ā–ĺ—Ä –ī–ĺ–Ľ–∂–Ķ–Ĺ –ĺ—ā–ī–į—ā—Ć –Ņ—Ä–Ķ–ī–Ņ–ĺ—á—ā–Ķ–Ĺ–ł–Ķ –Ņ–ĺ –ļ—Ä–ł—ā–Ķ—Ä–ł—é ¬ę—Ä–ł—Ā–ļ-–ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—ƬĽ.

k=s/d,

–≥–ī–Ķ s ‚Äď —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ–ĺ–Ķ –ĺ—ā–ļ–Ľ–ĺ–Ĺ–Ķ–Ĺ–ł–Ķ –≥–ĺ–ī–ĺ–≤–ĺ–Ļ –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā–ł, %,

d ‚Äď —Ā—Ä–Ķ–ī–Ĺ–Ķ–≥–ĺ–ī–ĺ–≤–į—Ź –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć, %.

–ě—Ā—É—Č–Ķ—Ā—ā–≤–Ľ—Ź–Ķ–ľ —Ä–į—Ā—á–Ķ—ā –Ņ–ĺ –į–ļ—Ü–ł—Ź–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł –ź:

ka=21,3/13,5=1,578 (157,8%);

–Ņ–ĺ –į–ļ—Ü–ł—Ź–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł –Ď:

kb=19,1/11,1=1,721 (172,1%).

–Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ, –Ņ–ĺ –į–ļ—Ü–ł—Ź–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–ź¬Ľ –Ĺ–į 1% —Ā—Ä–Ķ–ī–Ĺ–Ķ–≥–ĺ–ī–ĺ–≤–ĺ–Ļ –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā–ł –Ņ—Ä–ł—Ö–ĺ–ī–ł—ā—Ā—Ź 1,578 –Ņ—Ä–ĺ—Ü–Ķ–Ĺ—ā–Ĺ—č—Ö –Ņ—É–Ĺ–ļ—ā–ĺ–≤ —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ–ĺ–≥–ĺ –ĺ—ā–ļ–Ľ–ĺ–Ĺ–Ķ–Ĺ–ł—Ź, –Ņ–ĺ –į–ļ—Ü–ł—Ź–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–í¬Ľ –ī–į–Ĺ–Ĺ—č–Ļ –Ņ–ĺ–ļ–į–∑–į—ā–Ķ–Ľ—Ć –ĺ–ļ–į–∑–į–Ľ—Ā—Ź –≤—č—ą–Ķ –ł —Ā–ĺ—Ā—ā–į–≤–ł–Ľ 1,721 –Ņ—Ä–ĺ—Ü–Ķ–Ĺ—ā–Ĺ—č—Ö –Ņ—É–Ĺ–ļ—ā–ĺ–≤. –ē—Ā–Ľ–ł –∑–Ĺ–į—á–Ķ–Ĺ–ł–Ķ –ļ–ĺ—ć—Ą—Ą–ł—Ü–ł–Ķ–Ĺ—ā–į –≤–į—Ä–ł–į—Ü–ł–ł —Ā–ĺ—Ā—ā–į–≤–Ľ—Ź–Ķ—ā –Ī–ĺ–Ľ–Ķ–Ķ 25%, —ā–ĺ —Ā—á–ł—ā–į–Ķ—ā—Ā—Ź, —á—ā–ĺ –ļ–ĺ–Ľ–Ķ–Ī–Ľ–Ķ–ľ–ĺ—Ā—ā—Ć –ł–∑—É—á–į–Ķ–ľ–ĺ–≥–ĺ –Ņ—Ä–ł–∑–Ĺ–į–ļ–į —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –≤–Ķ—Ā—Ć–ľ–į –≤—č—Ā–ĺ–ļ–ĺ–Ļ. –≠—ā–ĺ –ĺ–∑–Ĺ–į—á–į–Ķ—ā, —á—ā–ĺ –≤–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź –ł –≤ –į–ļ—Ü–ł–ł –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–ź¬Ľ, –ł –≤ –į–ļ—Ü–ł–ł –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–í¬Ľ —Ź–≤–Ľ—Ź—é—ā—Ā—Ź –≤–Ķ—Ā—Ć–ľ–į —Ä–ł—Ā–ļ–ĺ–≤–į–Ĺ–Ĺ—č–ľ–ł. –í–ľ–Ķ—Ā—ā–Ķ —Ā —ā–Ķ–ľ, –Ņ—Ä–Ķ–ī–Ņ–ĺ—á—ā–Ķ–Ĺ–ł–Ķ —Ü–Ķ–Ľ–Ķ—Ā–ĺ–ĺ–Ī—Ä–į–∑–Ĺ–ĺ –ĺ—ā–ī–į—ā—Ć –į–ļ—Ü–ł—Ź–ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–ź¬Ľ, –ļ–ĺ—ā–ĺ—Ä—č–Ķ –≥–Ķ–Ĺ–Ķ—Ä–ł—Ä—É—é—ā –ľ–Ķ–Ĺ—Ć—ą–ł–Ļ —Ä–ł—Ā–ļ –Ņ–ĺ —Ā—Ä–į–≤–Ĺ–Ķ–Ĺ–ł—é —Ā –į–ļ—Ü–ł—Ź–ľ–ł –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł ¬ę–í¬Ľ.